5月26日,证监会网站发布了《深圳迈瑞生物医疗电子股份有限公司首次公开发行股票招股说明书(申报稿2017年5月16日报送)》,这意味着迈瑞正式启动了A股IPO的步伐。根据招股书,保荐机构为中银国际,联合主承销商为中银国际和华泰联合证券。

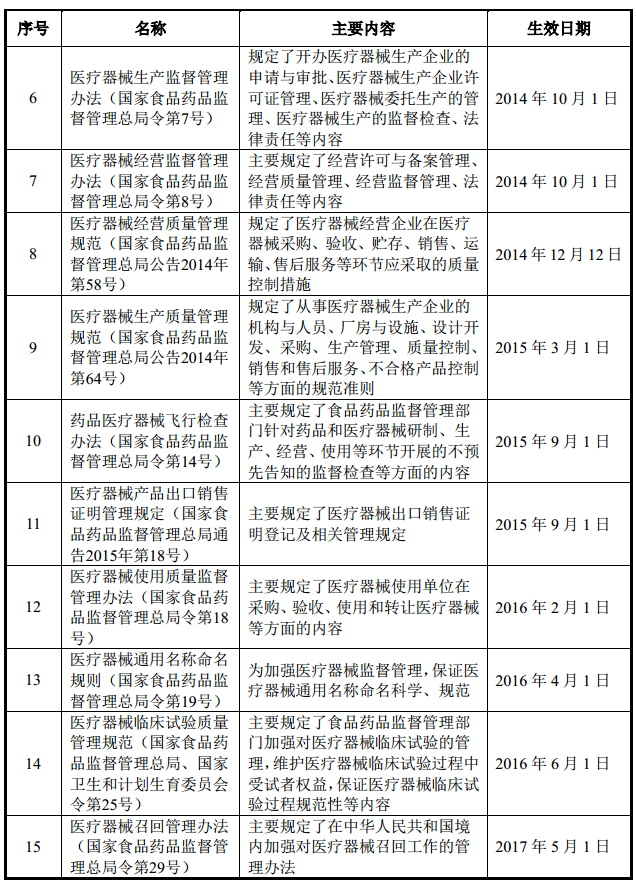

根据招股书显示,迈瑞拥有57家全资或控股子公司(包括直接及间接子公司),其中中国境内18家,境外为39家,2016年公司营业收入为90.31亿元,为国内最大的医疗器械销售公司,其次为新华医疗和乐普医疗。作为国际化公司,其海外销售收入占比达到了一半。2014-2016年占比分别为54.91%、53.72%和50.00%。

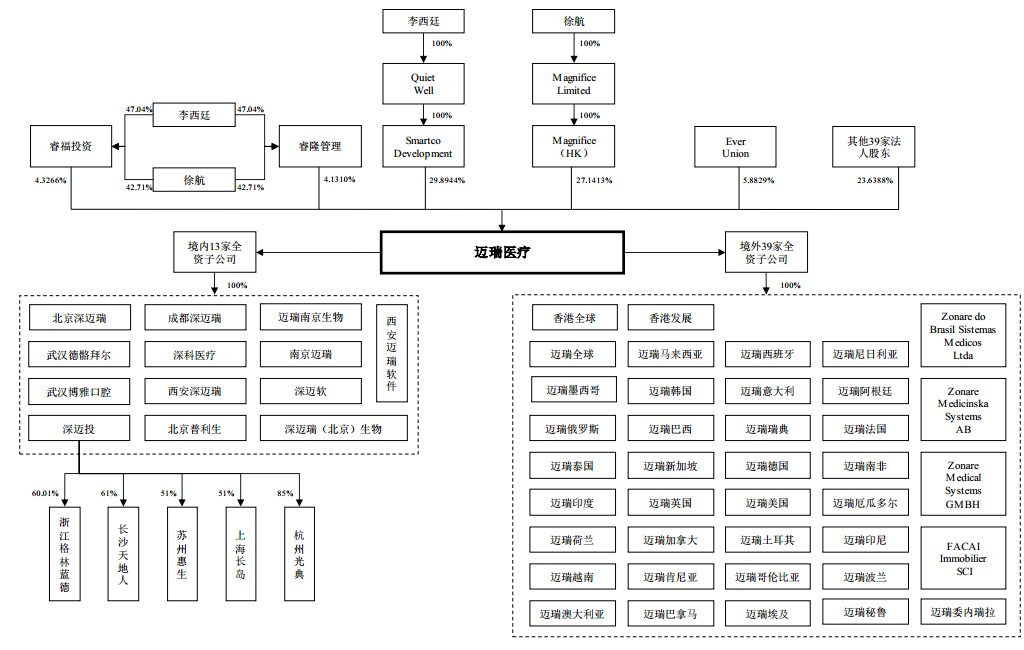

股权构成

截至招股书说明书签署日,公司总股本为约为10.94亿元(109409.1266万),本次发行为12160万股,公开发行股份占发行后总股数的比例不低于10%。股票面值为1元。

利润总额

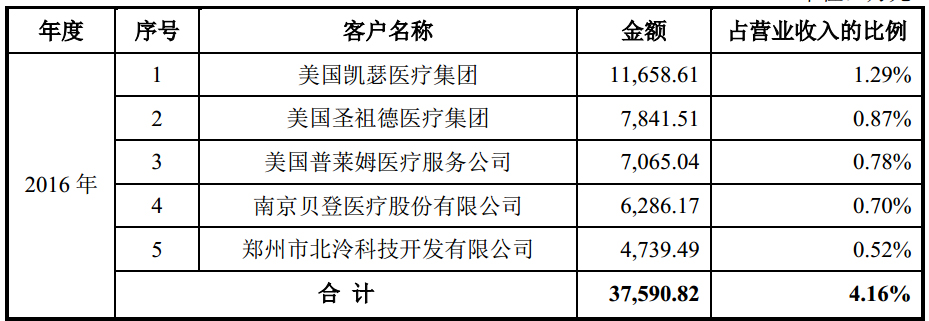

2016年前5大经销商

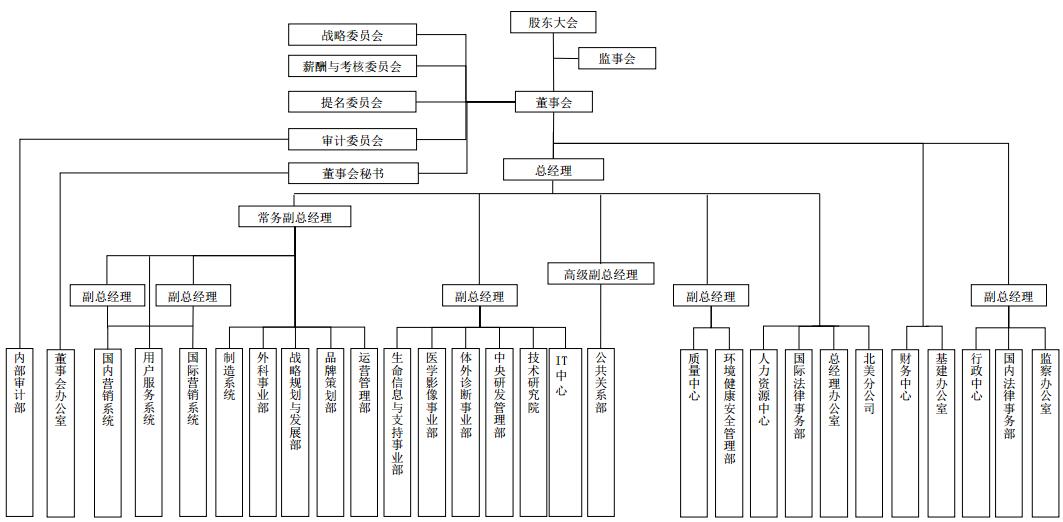

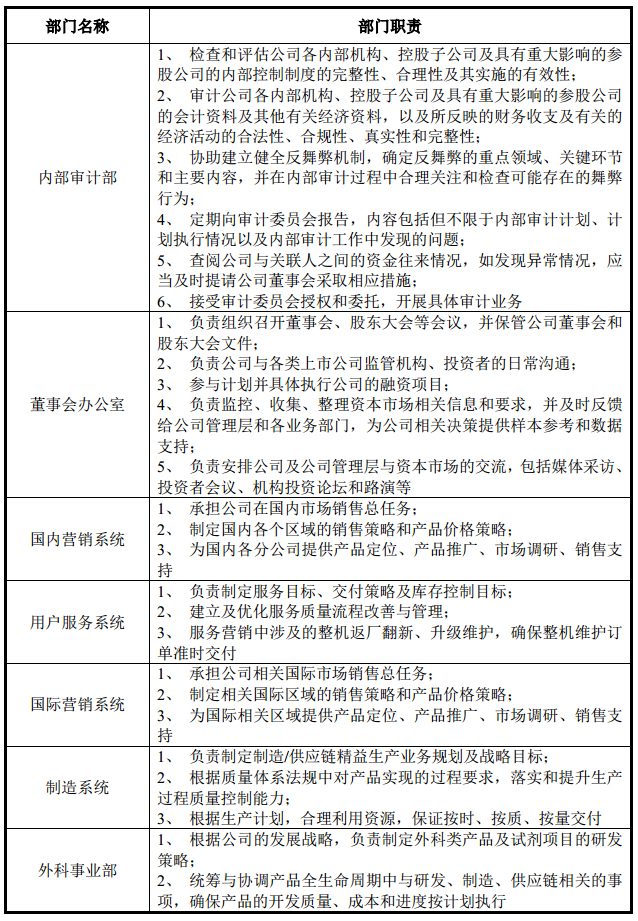

公司治理结构

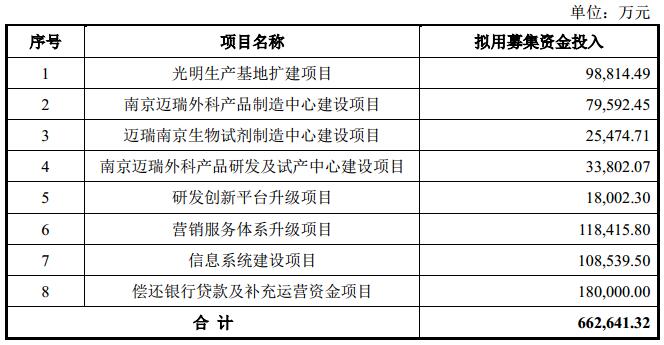

募款用途

经营模式

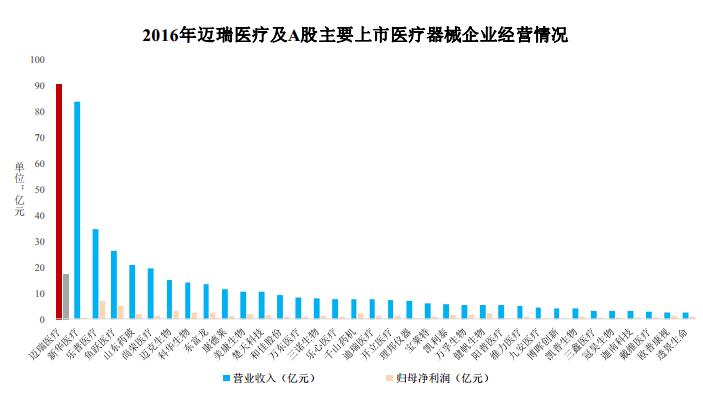

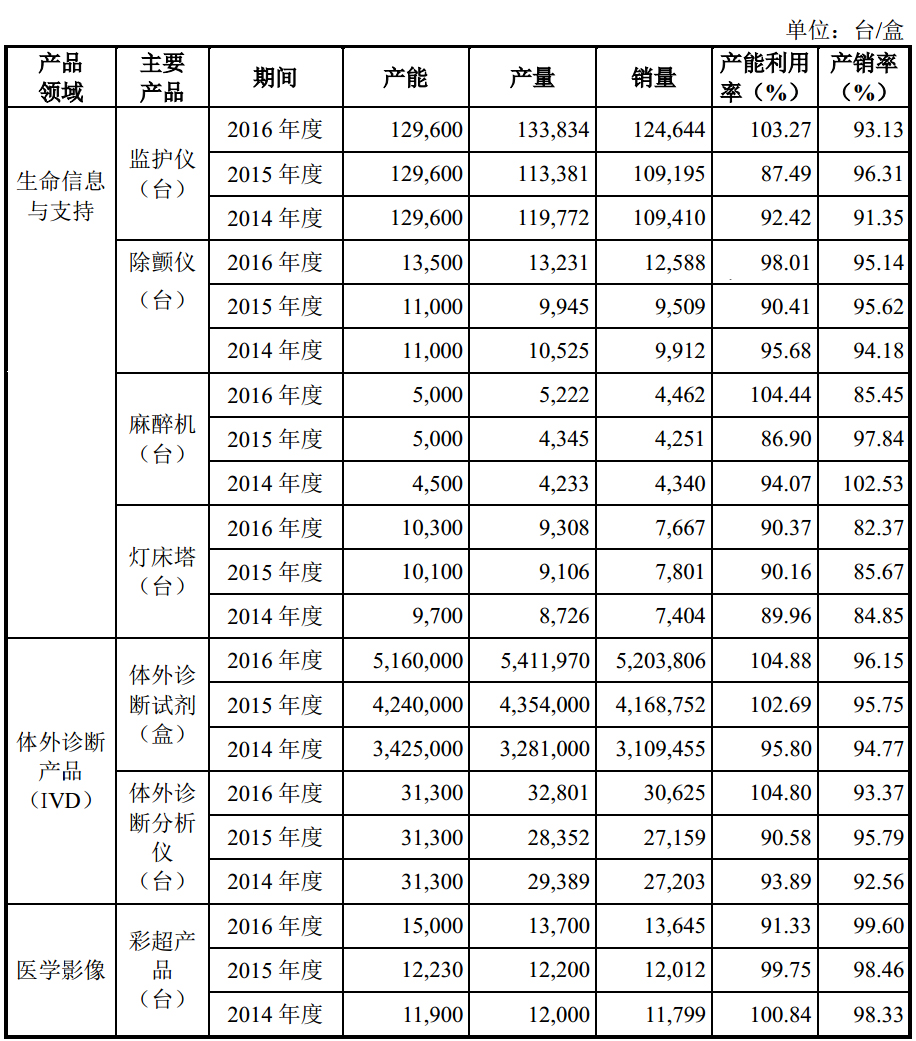

迈瑞自成立以来,走内生式和外延式发展并重的道路,不断拓展产品线与地域,经历了由单一产品拓展到多产品线,由国内市场打入全球市场,由低端产品延伸至高端产品的发展历程。目前公司产品已经覆盖三大主要领域:生命信息与支持(监护仪、除颤仪、麻醉机、手术灯、手术床、吊塔吊桥)、体外诊断(血液细胞分析仪、生化分析仪、化学发光免疫分析仪、凝血分析仪、体外诊断试剂)以及医学影像(台式彩超、便携式彩超),并拥有国内同行业中最全的产品线,以安全、高效、易用的“一站式”整体解决方案满足临床需求。

此外,并购也是其完善产品线和扩大经营规模,提升竞争力的的另一种方式。2008年,迈瑞并购美国Datascope的监护业务;2011年至2013年,迈瑞并购深科医疗、苏州惠生、浙江格林兰德、长沙天地人、杭州光典、武汉德骼拜尔、上海医光、美国zonare、澳大利亚Ulco、北京普利生;2014年,迈瑞并购上海长岛。

具体生产方式包括自行生产、劳务外包和代工生产三种方式。

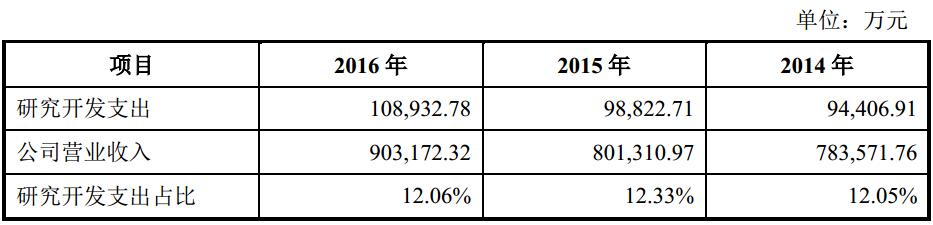

近3年研发开支

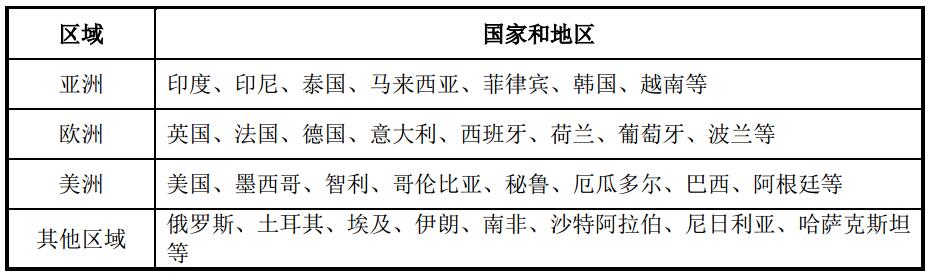

国外销售

迈瑞产品及解决方案目前覆盖全球190多个国家和地区。根据不同国家的具体情况采取不同的销售模式,在中国、拉丁美洲及其他发展中国家主要采用经销模式;在美国主要采取直销模式,与美国五大集体采购组织MPG、MedAssets、Novation、Premier、Amerinet都开展了合作,项目覆盖北美近万家终端医疗;在欧洲等发达国家则主要采用直销+经销模式。作为国际化公司,其海外销售收入占比达到了一半。2014-2016年公司境外销售收入分别为43.02亿元、43.04亿元和45.15亿元,整体发展平稳,但占当期营业收入的比例逐渐下降,分别为54.91%、53.72%和50.00%,说明国内市场销售收入和份额上升。截止目前,大约有2200多家海外经销商,另外国内经销商根据招股书披露为1800多家。

迈瑞境外子公司最近一年的主要财务数据

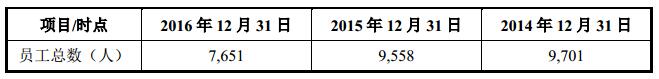

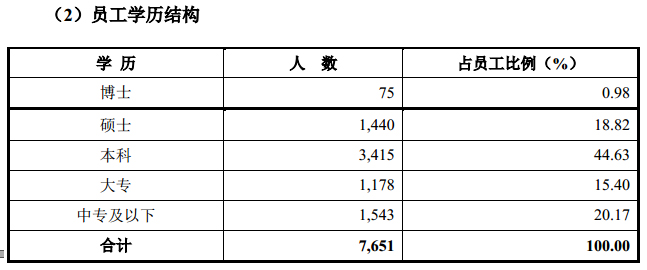

迈瑞员工

公司2016年末员工总数出现较大变动,主要原因是公司按照有关法律法规的要求相应缩减并规范了劳务派遣用工,同时对相关生产和业务模式进行了调整和优化。

生产情况

主要产品的产能、产量及销售情况

主要产品平均销售价格变动

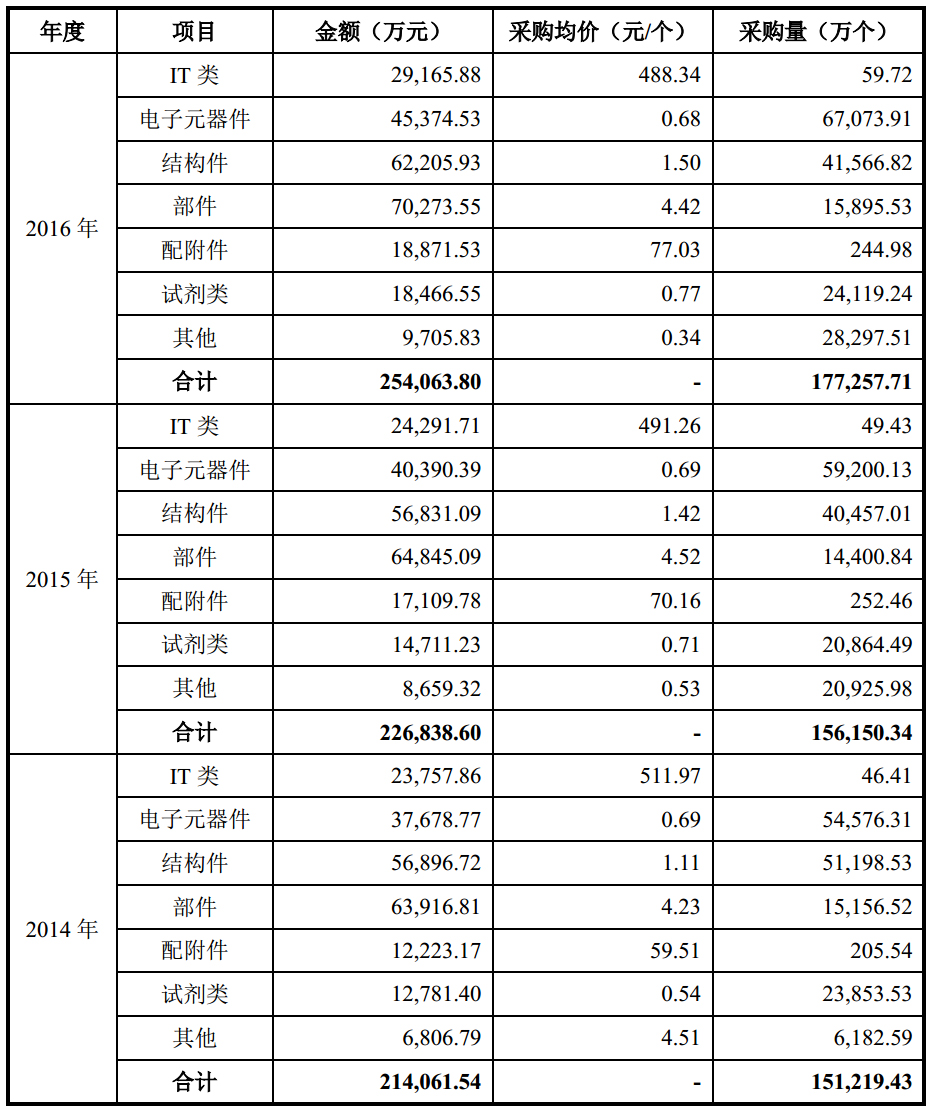

主要原材料采购及变动

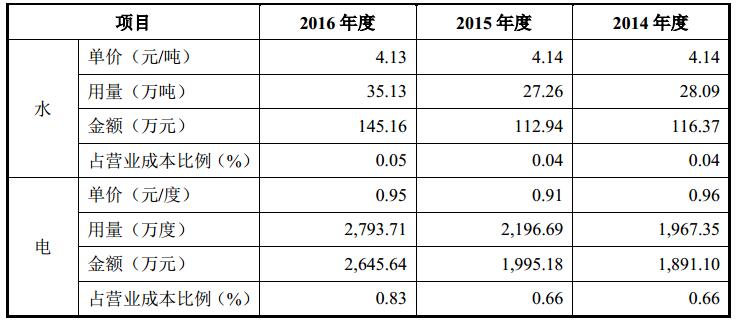

主要能耗

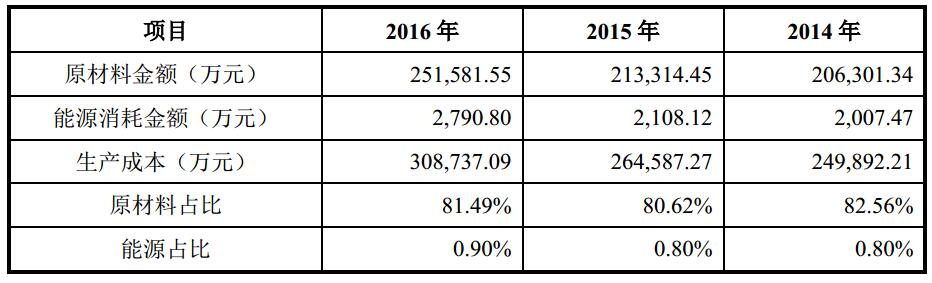

主要原材料和能源占生产成本比重

公司2016年前5大供应商

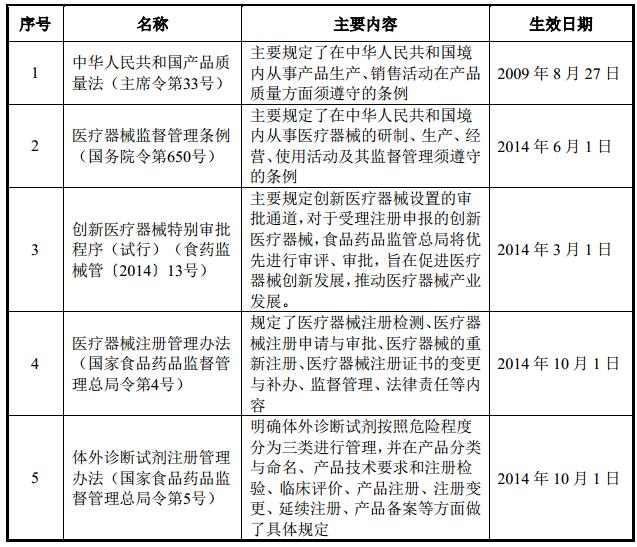

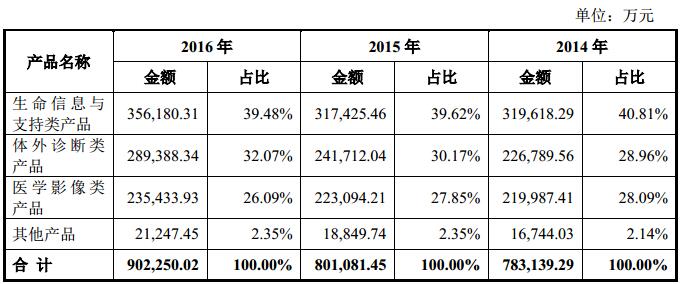

相关主要医疗器械法规